Viele sind suchen die billigsten Aktien, die morgen das neue Google sind. Das Wort billig hat einen doppelten Klang. Einerseits will niemand zu viel für etwas bezahlen, andererseits schwingt in dem Wort auch der Vorwurf des minderwertigen mit, so wie in Wendungen wie „billige Ausrede“ oder „billiger Trick“. Viele Unternehmen bewerben ihre Produkte deshalb lieber als preisgünstig. Aber was ist überhaupt eine billige Aktie? Eine mit niedrigem Kurs oder mit niedrigem Kurs-Gewinn-Verhältnis?

Jetzt zu Freedom24 Investitionen in Wertpapiere und andere Finanzinstrumente beinhalten immer das Risiko eines KapitalverlustsBillige Aktien – das muss man wissen

- Kurs sagt nichts über Wert

- KGV als Indikator für billige Aktien

- Niedriger Preis hat seinen Grund

- Value Strategie: Günstig statt billig

Der Kurs allein ist kein Indikator

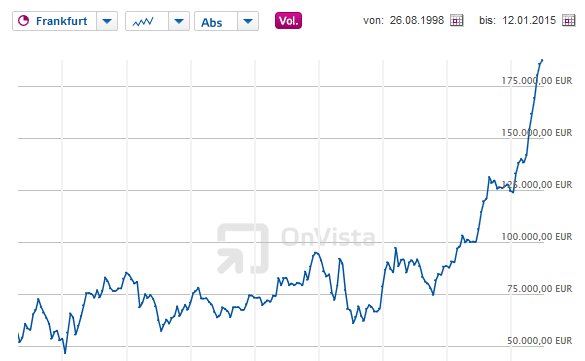

Nimmt man allein den Kurs als Indikator, dann kostet die billigste Aktie im Euroraum 0,01 Euro. Von Aktien für weniger als 1,00 Euro gibt es sogar eine ganze Reihe, die sogenannten Penny Stocks. Meist gehören sie insolventen oder fast insolventen Unternehmen, bei denen die Aktionäre noch darauf hoffen etwas aus der Insolvenzmasse zu bekommen. Am anderen Ende der Skala steht Berkshire Hathaway, die Aktie der Investmentgesellschaft von Warren Buffett mit einem Preis von über 200.000 Euro je Aktie.

Nimmt man allein den Kurs als Indikator, dann kostet die billigste Aktie im Euroraum 0,01 Euro. Von Aktien für weniger als 1,00 Euro gibt es sogar eine ganze Reihe, die sogenannten Penny Stocks. Meist gehören sie insolventen oder fast insolventen Unternehmen, bei denen die Aktionäre noch darauf hoffen etwas aus der Insolvenzmasse zu bekommen. Am anderen Ende der Skala steht Berkshire Hathaway, die Aktie der Investmentgesellschaft von Warren Buffett mit einem Preis von über 200.000 Euro je Aktie.

Allerdings würde niemand eine Aktie mit einem Kurs von unter 1,00 Euro automatisch billig nennen, ebenso wie kaum jemand eine 100 Gramm Packung Mehl für 0,50 Euro als billiger als ein Kilo für 1,20 Euro bezeichnen würde. Was beim Mehl der Preis pro Kilo ist bei der Aktie meist das Kurs-Gewinn-Verhältnis (KGV), also der Preis pro Gewinn. Ein KGV von 15 bedeutet, dass der Kurs 15 Mal so hoch ist wie der Gewinn.

Welche sind besonders günstige Aktien?

Günstige Aktien im Sinne eine niedrigen Kurs-Gewinn-Verhältnis war im Jahr 2014 beispielsweise der Elektrizitätsversorger RWE mit einem KGV von 9,25. Beim Roboterhersteller Kuka lag der Wert bei fast 30, bei Facebook bei über 70. Ein niedriges KGV ist deshalb vor allem ein Hinweis auf das mangelnde Vertrauen der Anleger, auch in Zukunft akzeptable Gewinne zu liefern oder sogar zu wachsen. Interessant sind für die Investoren schließlich nicht die Gewinne von gestern, sondern die der Zukunft. Und da erwarten die meisten Marktbeobachter für Facebook ein weiteres Plus, während RWE aufgrund der Energiewende und der Liberalisierung des Strommarktes sogar bald ins Minus rutschen könnte, so wie es Konkurrent E.ON erging.

Günstige Aktien im Sinne eine niedrigen Kurs-Gewinn-Verhältnis war im Jahr 2014 beispielsweise der Elektrizitätsversorger RWE mit einem KGV von 9,25. Beim Roboterhersteller Kuka lag der Wert bei fast 30, bei Facebook bei über 70. Ein niedriges KGV ist deshalb vor allem ein Hinweis auf das mangelnde Vertrauen der Anleger, auch in Zukunft akzeptable Gewinne zu liefern oder sogar zu wachsen. Interessant sind für die Investoren schließlich nicht die Gewinne von gestern, sondern die der Zukunft. Und da erwarten die meisten Marktbeobachter für Facebook ein weiteres Plus, während RWE aufgrund der Energiewende und der Liberalisierung des Strommarktes sogar bald ins Minus rutschen könnte, so wie es Konkurrent E.ON erging.

Anhänger des Value Investing raten deshalb auch nicht zum Kauf billiger, sondern günstiger Aktien. Beim Value Investing suchen Anleger nach günstige Aktien, deren Börsenwert nicht den inneren Wert widerspiegelt, die also unterbewertet sind. Das sind nicht unbedingt die billigsten Aktien. Meistens haben diese Firmen tatsächlich kein sehr hohes Kurs-Gewinn-Verhältnis, gleichzeitig aber ein solides Geschäftsmodell und gute Zukunftsaussichten.

Wie finde ich eine günstige Aktie?

Die Suche nach einer günstigen Aktie ist schon deutlich schwieriger als nur die nach einer mit niedrigem KGV. Die Anhänger der Effizienzmarkt-Hypothese behaupten sogar, dass es so gut wie unmöglich ist eine besonders preiswerte Aktie zu finden. Denn ihrer Meinung nach sind alle Informationen über das Wertpapier binnen kürzester Zeit in den Kurs eingepreist. Weil die anderen Investoren genauso gut wissen, dass morgen vermutlich mehr Geld mit Sozialen Netzwerken als mit Kernkraft verdient werden wird, sind alle Aktien im Endeffekt gleich günstig. Wäre ein Wertpapier günstiger, dann würden es alle Anleger kaufen, solange bis es eben nicht mehr besonders preiswert ist. Die billigsten Aktien sind daher nur optisch preiswert.

Die Suche nach einer günstigen Aktie ist schon deutlich schwieriger als nur die nach einer mit niedrigem KGV. Die Anhänger der Effizienzmarkt-Hypothese behaupten sogar, dass es so gut wie unmöglich ist eine besonders preiswerte Aktie zu finden. Denn ihrer Meinung nach sind alle Informationen über das Wertpapier binnen kürzester Zeit in den Kurs eingepreist. Weil die anderen Investoren genauso gut wissen, dass morgen vermutlich mehr Geld mit Sozialen Netzwerken als mit Kernkraft verdient werden wird, sind alle Aktien im Endeffekt gleich günstig. Wäre ein Wertpapier günstiger, dann würden es alle Anleger kaufen, solange bis es eben nicht mehr besonders preiswert ist. Die billigsten Aktien sind daher nur optisch preiswert.

Die Theorie hat allerdings einen Haken, nämlich den, dass Aussagen über künftige Gewinne höchst unsicher sind. Wer weiß, ob Facebook morgen nicht schon von einem neuen Anbieter abgelöst wird? Zuletzt musste das Unternehmen viel Geld für den Kauf von WhatsApp bezahlen, weil vor allem Jugendliche lieber über den Dienst als über Facebook kommunizieren. Und auch AOL galt einmal als heißer Tipp an den Börsen, ehe der technische Wandel den „Online-Dino“ überrollte. Im Jahr 2000 hatte der Börsenwert von AOL Time Warner bei 350 Milliarden US-Dollar gelegen, wovon 55 Prozent der Aktien des zuvor fusionierten Unternehmens bei den ehemaligen AOL Aktionären lag. Im Mai 2015 wurde das 2009 wieder abgespaltene Unternehmen für „nur“ 4,4 Milliarden US-Dollar vom Mobilfunker Verizon übernommen. Auch wenn die heutige AOL nicht 1:1 mit dem alten Unternehmen vergleichbar ist, bleibt ein gigantischer Verlust. Zudem sind die Marktteilnehmer nicht zu 100% rational. Es spielen immer Emotionen und auch andere Faktoren eine Rolle. Dennoch bleibt das Credo erhalten, dass die billigsten Aktien nicht unbedingt die besten sein müssen.

Wer eine gute Nase für künftige Entwicklungen hat, der kann also den Markt schlagen. Allerdings sind solche Prognosen so schwierig, dass selbst Experten oft daran scheitern. Viele Fonds entwickeln sich beispielsweise schlechter als der Index.

Mit Quality Investing passende Aktien finden

Es ist also vergleichsweise schwierig, günstige Aktien zu finden – vor allem für Kleinanleger, die hierzu nicht die nötigen Ressourcen und Tools haben. Doch auch für professionelle Investoren ist das ein äußerst risikoreiches Geschäft, das nur Wenige wirklich beherrschen. Anstatt auf billige Aktien zu setzen, verfahren auch erfolgreiche Trader deshalb oft genau umgekehrt: Sie setzen auf Werte, die sich in der Vergangenheit bewährt haben.

Diese Strategie nennt sich Quality Investing und basiert weder auf der technischen Analyse noch auf harten, betriebswirtschaftlichen Kennzahlen. Vielmehr geht es darum, die Wachstums- und Marktchancen von Unternehmen in der Zukunft zu beurteilen. Vor allem vor dem Hintergrund der Wirtschafts- und Finanzkrise aus dem Jahr 2008 ist Quality Investing wieder sehr interessant geworden. Der Ansatz basiert auf der sogenannten BGC-Matrik. Dabei werden Marktanteil und Marktwachstum eines Unternehmens in einer Tabelle übersichtlich dargestellt. Insgesamt gibt es vier mögliche Ausprägungen:

- Geringes Wachstum, geringer Marktanteil

Es handelt sich um einen sogenannten Poor Dog. Das Unternehmen ist klein und schrumpft sogar noch, eine Investition lohnt sich nicht. - Geringes Wachstum, hoher Marktanteil

Diese Unternehmen werden Cashcows genannt. Es handelt sich um Konzerne, die viel Marktmacht haben, aber nicht mehr weiter wachsen. Das fehlende Wachstum ist nicht weiter tragisch, denn das Unternehmen kann auch so hohe Gewinne erwirtschaften. Ein gutes Beispiel ist hierfür Apple, das Milliardengewinne aufweisen kann, seine Marktmacht aber nicht weiter ausbaut. Investitionen lohnen sich für Anleger auf lange Sicht durchaus, weil die Unternehmen hohe Dividenden ausschütten. - Hohes Wachstum, geringer Marktanteil

Genau das wären im Rahmen des Quality Investing billige Aktien. Die Unternehmen sind aktuell noch unbekannt, ihnen wird aber eine rosige Zukunft prognostiziert – mit den bereits beschriebenen Unsicherheiten. - Hohes Wachstum, hoher Marktanteil

Das ist der Idealfall für jeden Investor, weshalb er in der Praxis kaum vorkommen kann. Die Unternehmen haben viel Marktmacht und können weiter expandieren. Ein Beispiel hierfür wäre Google, das derzeit vor allem in komplett andere Märkte expandiert und beispielsweise im Bereich Suchmaschine schon die Nummer 1 ist.

Vor allem Nummer 2 und 4 dienen als klarer Gegensatz zu billigen Aktien. Für die hohen Kaufkosten erhalten Aktionäre oft ein hohes Maß an Sicherheit darüber, dass sich die Investition auch lohnen werden.

Nicht immer muss auf günstige Aktien gesetzt werden, um hohe Gewinne mit Aktien zu erzielen. Auch mit bereits namhaften Papieren lassen sich attraktive Renditen erzielen.

Kann ich lernen, billige Aktien zu finden?

An den Finanzmärkten setzt sich auf lange Sicht vor allem Erfahrung durch. Selbst heute bekannte Investoren wie Warren Buffet mussten anfänglich Rückschläge hinnehmen und haben Verluste eingefahren. Mit der Zeit entwickeln Anleger allerdings ein Gespür dafür, welche Aktien aktuell unterbewertet sein könnten. Lerneffekte können sich vor allem durch folgende X Hilfsmittel einstellen:

- Demokonten / Watchlists

Am effizientesten ist es, wenn Anleger billige Aktien zunächst in Demokonten handeln. Die Analyse und Suche sollte genau so durchgeführt werden, als würde es sich tatsächlich um echtes Geld handeln, das investiert wird. Ist eine vermeintlich günstige Aktie gefunden, wird sie auf die Watchlist gesetzt oder mit virtuellem Kapital erworben. Einziger Nachteil dieser Methode: Bei Aktien ist oft erst nach Jahren ersichtlich, ob sie sich als günstig entpuppen. - Testen

Natürlich kann auch direkt echtes Geld investiert werden. Es empfiehlt sich hierbei jedoch, nur einen kleinen Bruchteil des Kapitals zu verwenden. Viel mehr als die erforderliche Mindesteinlage sollte nicht investiert werden. - Auf Analysen setzen

Trader können Informationen über billige Aktien auch aus zweiter Hand erfahren. Es ist allerdings Vorsicht geboten. Die großen Investoren wie beispielsweise Warren Buffet publizieren ihre Aktienkäufe nur allzu gerne, weil sie wissen, dass ihnen andere Aktionäre folgen werden. Daraus resultieren dann zwangsweise Kursanstiege, die Prophezeiung erfüllt sich also selbst. Es kommt dann aber unweigerlich zu einem Punkt, an dem allen Anteilseignern bewusst wird, dass das Unternehmen selbst gar keine so hohe Wirtschaftskraft hat, wie vorher angenommen. Die Folge: Kursverluste.

Kapital immer breit streuen

Als Kleinanleger ist es – auch nach langer Lernphase – immer noch schwierig, billige Aktien zu finden. Generell ist es daher empfehlenswert, das Kapital möglichst breit zu streuen und nicht auf die Entwicklung einzelner Aktien zu hoffen. Auch dadurch kann sich eine attraktive Rendite ergeben. Der Dax hat sich seit seiner Einführung im Jahr 1990 etwa von 1.000 auf heute rund 10.000 Punkte entwickelt – macht eine Gesamtrendite von 1.000 Prozent in 25 Jahren. Beim Streuen haben Anleger drei Möglichkeiten:

- Komplettstreuung

Hierbei wird komplett darauf verzichtet, nach günstigen Aktien zu suchen. Es geht lediglich darum, das Kapital auf so viele Werte wie möglich zu verteilen. Das kann etwa durch Indizes wie den MSCI World geschehen, der über 1.500 Werte umfasst. Auch andere ETFs bilden mittlerweile selbst zusammengestellte Aktienkörbe ab, die sogar über 10.000 Werte beinhalten können. - Streuung auf Wachstumsbranchen

Anstatt nach dem einen, günstigen Aktienkurs zu suchen, können Anleger auf ganze Wachstumsbranchen setzen. Vor einigen Jahren wäre das etwa der IT-Sektor gewesen. Auch hier sind viele Unternehmen gescheitert und mussten Insolvenz anmelden, andere wie Google oder Apple sorgen aber dafür, dass die Branche unterm Strich die stärksten Aktienkursgewinne zu verzeichnen hatte. - Streuung auf Wachstumsländer

Ebenfalls gute KGV weisen Unternehmen auf, die vorrangig in Wachstumsmärkten tätig sind. Aber auch hier besteht bei Einzelinvestitionen immer die Gefahr des Gesamtverlusts. Gute Beispiele für aufstrebende Märkte sind derzeit Brasilien, der Iran oder auch Indonesien.

Vorsicht vor Pennystocks – die billigsten Aktien

Bis hierher sollte bereits klar geworden sein, dass billig und günstig klar voneinander zu unterscheiden ist. Dennoch fragen viele Anleger immer wieder nach sogenannten Pennysticks. Es handelt sich dabei um Aktien, deren Wert unter eins in der lokalen Währung liegt. Im Euro-Raum wären das also Wertpapiere, die für einen Preis unter einem Euro gekauft werden können. In den USA werden generell alle Aktien als Pennystocks beschrieben, die für weniger als fünf US-Dollar zu haben sind.

Billig sind diese Aktien also definitiv, sie sind jedoch nicht unbedingt gut – im Gegenteil. Pennystocks weisen äußerst geringe Handelsvolumina auf, so dass An- und Verkäufe oft nur schwer möglich sind. Auch der Spread ist äußerst groß. Zudem sind Pennystocks häufig Objekt von Spekulationen, so dass sie eine enorm hohe Volatilität aufweisen.

Ein gutes Beispiel für Pennystocks findet sich Anfang der 2000er. Im Zuge der Spekulationsblase am neuen Markt (Dotcom-Blase) notierten 40 von 343 Aktien des neuen Markts unter oder nur knapp über einem Euro. Fast alle dieser Unternehmen gingen in den kommenden Jahren Pleite, Anleger verloren ihr komplettes Kapital.

Pennystocks sind daher kaum an den wesentlichen Indizes der Deutschen Börse – also DAX, MDAX, TecDax, SDAX) zu finden.

Achtung: Von Pennystocks ist daher an dieser Stelle gänzlich abzuraten. Teilweise ist es sogar verboten, wenn diese Aktien in Deutschland überhaupt zum Handel angebotne werden. Noch immer werben jedoch einige unseriöse Broker damit, dass Trader Renditen von weit über 10 Prozent in wenigen Tagen erzielen könnten. Das kann für einen von tausend Pennystocks durchaus zutreffen, unterm Strich kann der Anleger aber nur verlieren.

Daher gilt auch hier wieder: Günstige, keine billigen Aktien kaufen!

Fazit

Eine billige Aktie im Sinne eines Wertpapiers mit niedrigem KGV lässt sich leicht finden. Doch wie auch im übrigen Leben das billigste Produkt nicht immer die beste Wahl ist, so sind auch Aktien mit einem niedrigen KGV nicht immer eine gute Investition. Denn meist hat der niedrige Wert seinen Grund in schlechten Zukunftsaussichten. Ein Papier mit guten Aussichten und niedrigem Preis zu finden ist schwer, denn auch die anderen Anleger sind ja nicht auf der Suche nach teuren Aktien mit schlechten Zukunftsprognosen. Wichtig ist deshalb eine breite Streuung, damit man für den Fall abgesichert ist, dass sich der Markt anders entwickelt als erwartet. Auch Index-Fonds können eine gute Alternative sein. Damit macht man schlicht genauo viel Gewinn wie der Index.