Baufinanzierung Vergleich: Mit Top-Konditionen zur Traumimmobilie

Der Kauf eines Hauses oder einer Wohnung kann aus vielerlei Gründen in Betracht gezogen werden. Die Erfüllung des eigenen Wohntraums, eine Vorsorge für das Alter oder die Immobilie als Anlageobjekt – um nur die wohl populärsten zu nennen. Da das Eigenkapital hierfür jedoch meist nicht ausreicht, benötigen Kaufinteressenten eine Baufinanzierung oder Immobilienfinanzierung über eine Bank oder einen anderen Anbieter. Ein Baufinanzierung Vergleich kann dabei helfen, die besten Konditionen zu finden. Nachfolgend zeigen wir daher, auf welche Details im Rahmen eines solchen Vergleichs zu achten ist. Außerdem erklären wir zahlreiche Fachbegriffe rund um das Thema Baufinanzierung.

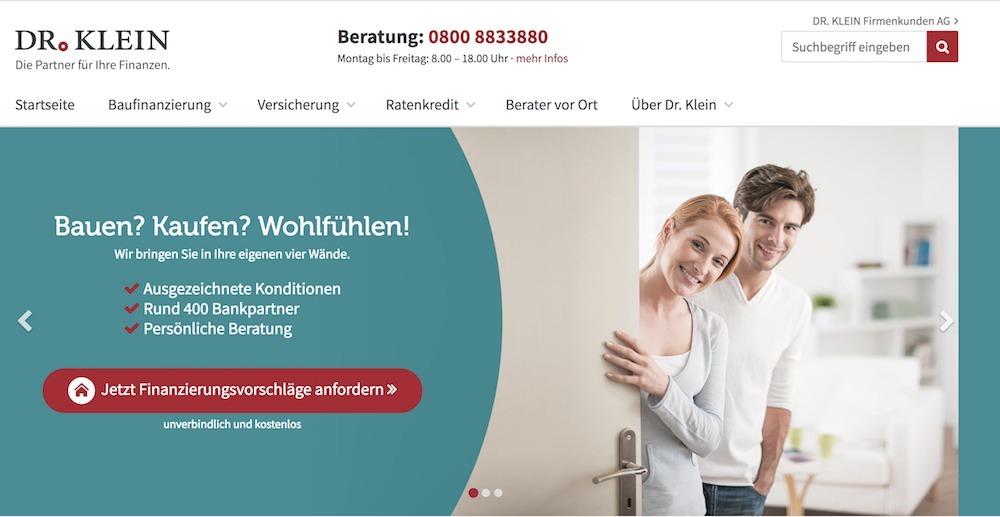

Weiter zu Dr. Klein: www.drklein.deInvestitionen bergen das Risiko von VerlustenBaufinanzierung Vergleich unkompliziert online durchführen

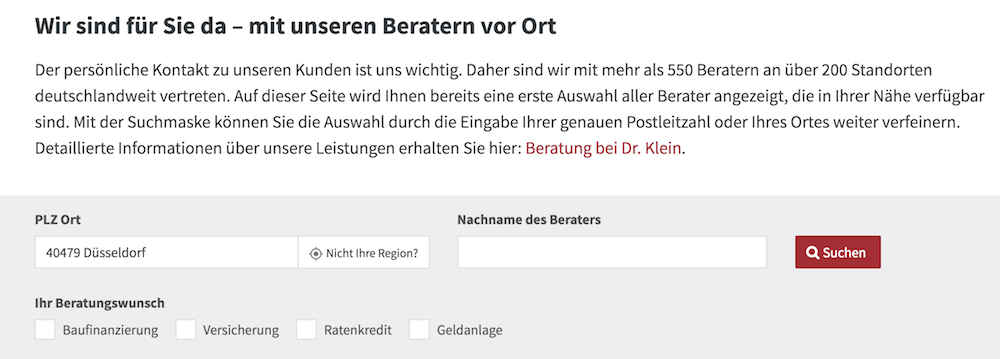

Wer auf der Suche nach der optimalen Finanzierungslösung für den Kauf einer Immobilie ist, wählt als naheliegende Lösung meist zunächst den Gang zur Hausbank. Dies ist aus vielerlei Gründen nachvollziehbar. Vor allem in ländlichen Gegenden kennen sich Berater und Interessent oft bereits seit Jahren, so dass auch auf persönliche Gegebenheiten Rücksicht genommen werden kann. Das Vieraugengespräch mit dem Bankberater weist jedoch auch einen erheblichen Nachteil auf. Denn ein Vergleich mehrerer Angebote ist mit einem erheblichen Zeitaufwand verbunden.

Wer auf der Suche nach der optimalen Finanzierungslösung für den Kauf einer Immobilie ist, wählt als naheliegende Lösung meist zunächst den Gang zur Hausbank. Dies ist aus vielerlei Gründen nachvollziehbar. Vor allem in ländlichen Gegenden kennen sich Berater und Interessent oft bereits seit Jahren, so dass auch auf persönliche Gegebenheiten Rücksicht genommen werden kann. Das Vieraugengespräch mit dem Bankberater weist jedoch auch einen erheblichen Nachteil auf. Denn ein Vergleich mehrerer Angebote ist mit einem erheblichen Zeitaufwand verbunden.

Ein Baufinanzierung Vergleich ist jedoch alternativlos, wenn Kreditnehmer von den besten Konditionen profitieren möchten. Von einer erheblichen Zeitersparnis können daher alle profitieren, die diesen Vergleich online durchführen. Dies kann von jedem PC oder Laptop mit modernem Browser sowie dem Smartphone oder Tablet aus geschehen. Die Vorteile gegenüber dem Gespräch mit dem Berater sind vielfältig. An erster Stelle steht dabei die Auswahl. Persönliche Beratungsgespräche beschränken sich in der Regel auf Kreditgeber, die sich im näheren Umkreis des Kreditnehmers befinden.

Bei einem Onlinevergleich über Aktiendepot.com können jedoch deutschlandweit alle Banken und sonstigen Kreditgeber berücksichtigt werden. Dadurch ist gewährleistet, dass der Finanzierungsvertrag später auch tatsächlich zu den besten verfügbaren Konditionen abgeschlossen werden kann. Ein weiterer Vorteil liegt in der Verfügbarkeit des Angebots. Interessenten können sich zu jeder Tages- und Nachtzeit über einzelne Finanzierungsbedingungen informieren und diese vergleichen, wenn sie die Zeit dafür haben. Sie sind nicht an die Öffnungszeiten von Bankfilialen gebunden.

Die wichtigsten Begriffe zum Thema Baufinanzierung erklärt

Wer den Kauf einer Immobilie anstrebt oder ein eigenes Bauvorhaben durchführen möchte, sollte die wichtigsten Begriffe rund um das Thema Baufinanzierung und deren Bedeutung kennen. Diese erklären wir daher im Nachfolgenden.

Wer den Kauf einer Immobilie anstrebt oder ein eigenes Bauvorhaben durchführen möchte, sollte die wichtigsten Begriffe rund um das Thema Baufinanzierung und deren Bedeutung kennen. Diese erklären wir daher im Nachfolgenden.

- Annuitätendarlehen

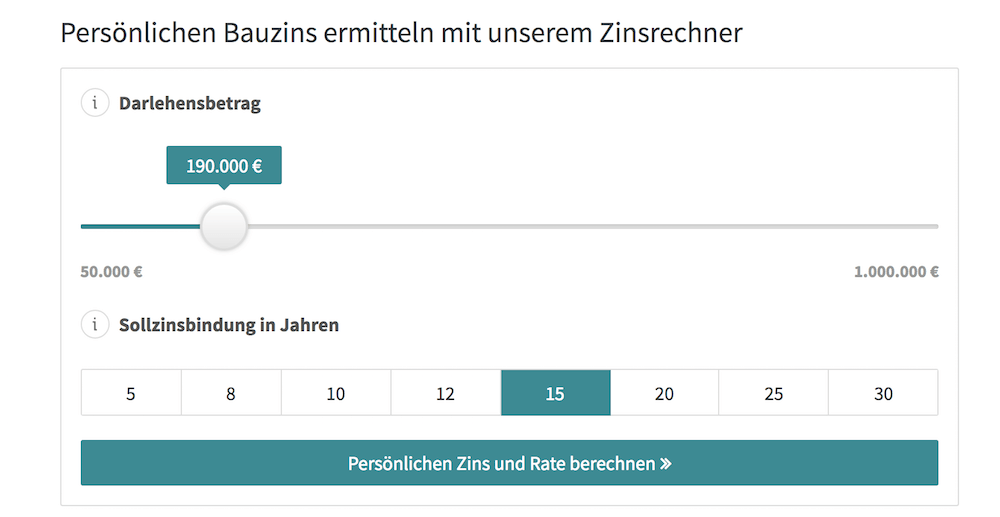

Im Rahmen der Baufinanzierung erhalten die Kreditnehmer in der Regel ein Annuitätendarlehen. Dieses zeichnet sich dadurch aus, dass das Darlehen in monatlichen Raten an den Kreditgeber zurückgezahlt wird. Die Raten setzen sich aus einem Tilgungs- und Zinsanteil zusammen und bleiben über die gesamte Laufzeit gleich. - Sollzinsbindung

Kreditnehmer und Kreditgeber vereinbaren einen Zeitraum, über den der Zinssatz konstant bleibt. Sollzinsbindungen werden in der Praxis zwischen fünf und 30 Jahren vereinbart. Die Zinsentwicklung des Marktes beeinflusst die Kosten der Baufinanzierung in dieser Zeit nicht. - Anschlussfinanzierung

Wenn nach Ablauf der Sollzinsbindung noch nicht das gesamte Darlehen zurückgezahlt wurde, kann der Kreditnehmer einen neuen Kreditvertrag abschließen. Er hat dabei die Wahl, die Baufinanzierung zu einer anderen Bank umzuschulden oder bei der bestehenden Bank weiterzutilgen. In diesem Fall spricht man von einer Prolongation. - Forward-Darlehen

Über ein Forward-Darlehen können Kreditnehmer bereits vor Ende der Sollzinsbindung eine Anschlussfinanzierung abschließen. So können sie sich frühzeitig günstige Konditionen sichern und sich von der Entwicklung am Markt frei machen. Meist ist hierfür jedoch ein Zinsaufschlag zu bezahlen. - Vorfälligkeitsentschädigung

Da der Zinssatz während der Laufzeit sinken kann, ist ein Ausstieg aus dem bestehenden Vertrag oftmals eine kostengünstige Alternative. Jedoch muss der Kreditnehmer für die Ablösung eine Vorfälligkeitsentschädigung zahlen. Kreditgeber sind nicht verpflichtet, Kredite während der Laufzeit zurückzunehmen.

Welche Angaben müssen Kreditnehmer machen?

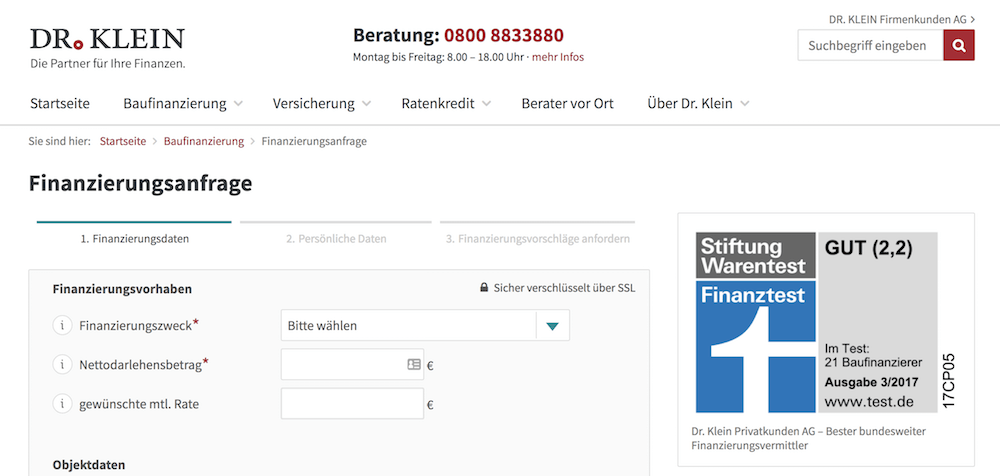

Banken und andere Kreditgeber benötigen jede Menge persönlicher Daten und Angaben zur finanziellen Situation, bevor sie einen Kredit gewähren. Schließlich müssen auch diese sich sicher sein, dass die Kreditsumme samt anfallenden Zinsen am Ende der Laufzeit zurückgezahlt wurde. Wer sich für ein Darlehen zum Erwerb oder Bau einer Immobilie interessiert, sollte zunächst verschiedene Angebote vergleichen. In einem Baufinanzierung Vergleich genügen in der Regel folgende Angaben, um die Finanzierungskosten errechnen zu können:

Banken und andere Kreditgeber benötigen jede Menge persönlicher Daten und Angaben zur finanziellen Situation, bevor sie einen Kredit gewähren. Schließlich müssen auch diese sich sicher sein, dass die Kreditsumme samt anfallenden Zinsen am Ende der Laufzeit zurückgezahlt wurde. Wer sich für ein Darlehen zum Erwerb oder Bau einer Immobilie interessiert, sollte zunächst verschiedene Angebote vergleichen. In einem Baufinanzierung Vergleich genügen in der Regel folgende Angaben, um die Finanzierungskosten errechnen zu können:

- Nettodarlehensbetrag

- Sollzinsbindung

- Tilgungssatz

- Immobilienwert

- Sondertilgung

Der Nettodarlehensbetrag stellt den Betrag dar, der von der Bank geliehen werden soll. Wie später noch ausführlich erklärt wird, sollte dieser maximal 80 Prozent des Immobilienwertes betragen. Auch dieser kann bei einem ersten Vergleich der Angebote bereits angegeben werden. Bei dem Kauf eines Hauses setzt sich der Immobilienwert aus dem Kaufpreis inklusive den Kosten für das Grundstück zusammen. Andernfalls ist lediglich der reine Kaufpreis zu nennen.

Interessierte an einer Baufinanzierung können weiterhin angeben, welche Laufzeit der Sollzinsbindung sie wünschen. In Zeiten eines hohen Zinssatzes kann eine kurze Laufzeit Sinn machen, so dass bei der Anschlussfinanzierung die Möglichkeit besteht, von deutlich günstigeren Konditionen zu profitieren. Andersherum kann es sich für Kreditnehmer in Zeiten eines günstigen Zinssatzes lohnen, eine lange Zinsbindung zu wählen. So bleiben sie über Jahre unabhängig von den Entwicklungen am Markt.

Abschließend kann angegeben werden, ob Kreditnehmer eine langsame oder schnelle Rückzahlung des Kreditbetrags wünschen. Bei einer schnellen Rückzahlung ist der Tilgungssatz deutlich höher und die Finanzierung nach einem kürzeren Zeitraum abbezahlt.

Baufinanzierung umschulden – das ist zu beachten

Zuvor wurde bereits die Möglichkeit zur Umschuldung der Baufinanzierung angesprochen. Für Kreditnehmer kann sich dies lohnen, um später von besseren Kreditbedingungen als bei Abschluss des Vertrags profitieren zu können. Meist handelt es sich dabei um einen niedrigeren Zinssatz, wodurch sowohl die monatliche als auch die Gesamttilgungssumme deutlich sinken können.

Zuvor wurde bereits die Möglichkeit zur Umschuldung der Baufinanzierung angesprochen. Für Kreditnehmer kann sich dies lohnen, um später von besseren Kreditbedingungen als bei Abschluss des Vertrags profitieren zu können. Meist handelt es sich dabei um einen niedrigeren Zinssatz, wodurch sowohl die monatliche als auch die Gesamttilgungssumme deutlich sinken können.

Wann ist die Umschuldung der Baufinanzierung sinnvoll?

Banken lassen eine Umschuldung meist problemlos zu, wenn die Sollzinsbindung nicht mehr besteht. Auch aus diesem Grund sollten sich Kreditnehmer vor Abschluss des Vertrags genau überlegen, welche Länge der Sollzinsbindung sie bevorzugen. Während Hochzinsphasen kann eine kurze Laufzeit sinnvoll sein, um durch eine spätere Umschuldung bessere Konditionen zu erhalten. Etwa drei Monate vor Ablauf der Zinsbindung sollten sie Verbraucher daher über Angebote anderer Banken und Kreditgeber informieren.

Banken lassen eine Umschuldung meist problemlos zu, wenn die Sollzinsbindung nicht mehr besteht. Auch aus diesem Grund sollten sich Kreditnehmer vor Abschluss des Vertrags genau überlegen, welche Länge der Sollzinsbindung sie bevorzugen. Während Hochzinsphasen kann eine kurze Laufzeit sinnvoll sein, um durch eine spätere Umschuldung bessere Konditionen zu erhalten. Etwa drei Monate vor Ablauf der Zinsbindung sollten sie Verbraucher daher über Angebote anderer Banken und Kreditgeber informieren.

Bei einem Wechsel kommt es auch zur Übertragung der Grundschuld. Dieser Vorgang ruft Gebühren auf, die allerdings selten über 0,3 Prozent der Kreditsumme liegen. Die zusätzliche finanzielle Belastung für Kreditnehmer ist daher überschaubar. Einige Banken übernehmen diese Kosten für Neukunden, weshalb auf entsprechende Angebote zu achten ist. Die neue Bank kümmert sich in der Regel auch um sämtliche Wechselmodalitäten, so dass der zeitliche Aufwand für den Kreditnehmer ebenfalls gering ausfällt.

Darum lohnt sich ein Wechsel während der Zinsbindung nicht

Offen bleibt die Frage, warum Verbraucher nicht schon während der Sollzinsbindung wechseln sollten, wenn sie andernorts von besseren Konditionen profitieren könnten. Banken erlauben dies zwar meist, verlangen jedoch die zuvor beschriebene Vorfälligkeitsentschädigung. Der Vorgang ist meist teurer als die daraus resultierende Zinsersparnis.

Weiter zu Dr. Klein: www.drklein.deInvestitionen bergen das Risiko von VerlustenJe detaillierter die Angaben, desto besser ist der Baufinanzierung Vergleich

Ein Vergleich anhand der zuvor genannten Parameter hilft Interessenten dabei, die Kreditgeber einzugrenzen. Wer beispielsweise die Möglichkeit zu Sondertilgungen haben möchte, kann auf diese Weise alle Banken herausfiltern, die diese anbieten. Sondertilgungen werden nicht von allen Banken angeboten. Selbst bei denen, die Sondertilgungen ermöglichen, ergeben sich Unterschiede aus der maximalen Höhe.

Ein Vergleich anhand der zuvor genannten Parameter hilft Interessenten dabei, die Kreditgeber einzugrenzen. Wer beispielsweise die Möglichkeit zu Sondertilgungen haben möchte, kann auf diese Weise alle Banken herausfiltern, die diese anbieten. Sondertilgungen werden nicht von allen Banken angeboten. Selbst bei denen, die Sondertilgungen ermöglichen, ergeben sich Unterschiede aus der maximalen Höhe.

Nachdem der Kreis der infrage kommenden Kreditgeber reduziert werden konnte, kann die passende Baufinanzierung abschließend durch einen Detail-Check gefunden werden. Hierzu ist es notwendig, weitergehende Angaben zu machen. Da ein solches Darlehen in der Regel zweckgebunden ist, möchten Banken in der Regel wissen, wozu es benötigt wird:

- Kauf eines bestehenden Objektes

- Neubau einer Immobilie

- Immobilie, die ganz oder teilweise vermietet wird

- Anschlussdarlehen

Anschließend sind Angaben zum Kredit- und Objektvolumen zu machen. Hierbei sollten Interessenten darauf achten, möglichst genaue Angaben zu machen. Beim Kauf eines Hauses ist stets auch der Grundstücksanteil zu berücksichtigen. Zu beachten ist weiterhin, dass ein Darlehen, das zur Bezahlung der Objektkosten gewährt wurde, meist nicht für die Kaufnebenkosten verwendet werden kann.

Banken sichern sich nach wie vor über die Grundschuld ab. Wenn eine Baufinanzierung zweckgebunden ist, kann sie nur in die Werterhaltung- oder Wertsteigerung des Bauwerkes investiert werden. Würden hiervon Makler- oder Notarkosten beglichen werden, wäre das Geld für die Bank verloren. Sollte das Objekt aufgrund der Zahlungsunfähigkeit einmal in den Besitz der Bank übergehen, könnte sie diese Summen nicht über den Objektwert zurückerhalten.

Wann können Kreditnehmer Sondertilgungen vornehmen?

Die genauen Sondertilgungskonditionen werden bei Vertragsabschluss zwischen Kreditnehmer und Kreditgeber festgelegt. Meist sind Sondertilgungen einmal jährlich möglich, nur wenige Banken gewähren zwei oder sogar mehr Rückzahlungszeitpunkte. Üblicherweise sind Sondertilgungen bis zu fünf Prozent möglich, ohne dass Sonderkonditionen zu berücksichtigen sind. Bei Extratilgungen, die darüber hinausgehen, kann es jedoch zu einem Konditionsaufschlag kommen. Kreditnehmer sollten zuvor also rechnen, ob sich dies für sie finanziell lohnt.

Experten empfehlen einen Eigenkapitalanteil von mindestens 20 Prozent

Bereits zuvor wurde angedeutet, dass die Kreditsumme nicht größer als 80 Prozent des Objektwertes sein sollte. In diesem Abschnitt führen wir diese Behauptung nun aus und legen dar, warum Anleger mindestens 20 bis 30 Prozent Eigenkapital aufbringen sollten.

Bereits zuvor wurde angedeutet, dass die Kreditsumme nicht größer als 80 Prozent des Objektwertes sein sollte. In diesem Abschnitt führen wir diese Behauptung nun aus und legen dar, warum Anleger mindestens 20 bis 30 Prozent Eigenkapital aufbringen sollten.

Zum einen ist es so, dass die Nettodarlehenssumme und die Zinsen, die die Bank für den Immobilienkredit verlangt, deutlich geringer sind, je größer der Eigenkapitalanteil ist. Weiterhin ist die Baufinanzierung wie bereits erwähnt zweckgebunden und darf nur für sogenannte „wohnwirtschaftliche Zwecke“ eingesetzt werden. Notarkosten und Maklerprovision fallen hierunter nicht. Die Ausgaben können durch das Eigenkapital abgedeckt werden.

Mit welchen Erwerbsnebenkosten ist zu rechnen?

Als Faustformel sollten Kreditnehmer zum Kaufpreis zusätzlich zehn Prozent Erwerbsnebenkosten berücksichtigen. Bei einem Immobilienwert von 250.000 Euro entspräche dies Erwerbsnebenkosten von 25.000 Euro. Addiert zu dem Eigenkapitalanteil aus der Baufinanzierung (20% von 250.000 Euro = 50.000 Euro) ergibt dies in der Summe ein erforderliches Eigenkapital von 75.000 Euro.

Was erkennen die Banken als Eigenkapital an?

Im Zusammenhang mit der Immobilienfinanzierung erkennen Banken eine ganze Reihe von Mitteln als Eigenkapital an. An erster Stelle stehen dabei Bargeld und Wertpapiere. Doch auch Lebens- und Rentenversicherungen werden berücksichtigt und müssen hierzu nicht einmal verkauft werden. Weitere mögliche Modelle sind Arbeitgeberdarlehen, Verwandtendarlehen oder Bausparguthaben. Nicht zu unterschätzen ist weiterhin der Anteil der Eigenleistung an Renovierungsarbeiten. So erkennen viele Banken den eingesparten Stundenlohn des Handwerkers beispielsweise als Eigenkapitalersatz an, wenn die Tätigkeit selbst oder durch Freunde durchgeführt wird.

Weiter zu Dr. Klein: www.drklein.deInvestitionen bergen das Risiko von VerlustenVor- und Nachteile der Baufinanzierung ohne Eigenkapital

Kreditnehmer sind natürlich nicht verpflichtet, sich an die Empfehlungen von Experten zu halten. Auch eine Baufinanzierung ohne Eigenkapital ist möglich. Die Immobilienfinanzierung setzt sich dadurch nicht aus einem Baudarlehen und dem Eigenkapital der Bauherren zusammen – letzterer Anteil entfällt. Für Kreditnehmer ist dies mit Vor- und Nachteilen verbunden, auf die wir nun im Detail eingehen.

Kreditnehmer sind natürlich nicht verpflichtet, sich an die Empfehlungen von Experten zu halten. Auch eine Baufinanzierung ohne Eigenkapital ist möglich. Die Immobilienfinanzierung setzt sich dadurch nicht aus einem Baudarlehen und dem Eigenkapital der Bauherren zusammen – letzterer Anteil entfällt. Für Kreditnehmer ist dies mit Vor- und Nachteilen verbunden, auf die wir nun im Detail eingehen.

Vorteile einer Baufinanzierung ohne Eigenkapital

Eine Baufinanzierung ohne Eigenkapital bedeutet nicht gleichzeitig, dass die Kreditnehmer über keinerlei Eigenkapital verfügen. Dieses wird lediglich nicht für die Immobilienfinanzierung eingesetzt. Aus diesem Grund kann es für sämtliche Kaufnebenkosten aufgewendet werden, die üblicherweise durch Maklerprovision, Notargebühren und die Eintragung in das Grundbuch bestehen. Außerdem kann das Eigenkapital für finanzielle Engpässe oder unerwartete Ausgaben zurückgehalten werden.

Ohne Eigenkapital sind die Tilgungsraten deutlich höher. Gleichzeitig bedeutet dies aber auch, dass Kreditnehmer früher schuldenfrei sind. Voraussetzung hierfür ist, dass die monatlich hohen Raten auch bedient werden können. Eine Baufinanzierung ohne Eigenkapital bietet sich daher vor allem in Niedrigzinsphasen an. Wer sich bereits in jungen Jahren für einen Immobilienkauf interessiert und kein oder nur ein geringes Eigenkapital vorweisen kann, findet in dieser Art der Baufinanzierung ebenfalls eine Alternative.

Nachteile eine Baufinanzierung ohne Eigenkapital

Neben den Vorteilen bietet diese Finanzierung auch einige Nachteile. Die monatliche Belastung ist durch höhere Mindesttilgungsraten erheblich größer, was insbesondere bei einer plötzlichen Änderung der finanziellen Lage Probleme hervorrufen kann. Außerdem ist eine Baufinanzierung ohne Eigenkapital insgesamt teurer, da Banken einen höheren Zinssatz aufrufen.

Darum sollten Kreditnehmer auf Sondertilgungen bestehen

Die Absicherung über die Grundschuld oder eine Hypothek macht für Banken Sinn, da Baufinanzierungen Darlehen mit hohem Risiko sind. Dies kommt durch die lange Laufzeit des Kreditvertrags in Kombination mit der hohen Kreditsumme zustande. Dennoch ist es für Kreditnehmer meist unmöglich, offene Immobilienkredite mit einer Einmalzahlung zurückzuzahlen, wenn sie beispielsweise über eine Erbschaft in kurzer Zeit zu Geld gekommen sind. Der Grund liegt ganz einfach darin, dass Banken den Gewinn durch anfallende Zinsen über Jahre hinweg kalkulieren – und auf diesen durch die frühzeitige Ablösung des Kredits nicht verzichten möchten.

Die Absicherung über die Grundschuld oder eine Hypothek macht für Banken Sinn, da Baufinanzierungen Darlehen mit hohem Risiko sind. Dies kommt durch die lange Laufzeit des Kreditvertrags in Kombination mit der hohen Kreditsumme zustande. Dennoch ist es für Kreditnehmer meist unmöglich, offene Immobilienkredite mit einer Einmalzahlung zurückzuzahlen, wenn sie beispielsweise über eine Erbschaft in kurzer Zeit zu Geld gekommen sind. Der Grund liegt ganz einfach darin, dass Banken den Gewinn durch anfallende Zinsen über Jahre hinweg kalkulieren – und auf diesen durch die frühzeitige Ablösung des Kredits nicht verzichten möchten.

Dennoch können Einmalzahlungen in Form von Sondertilgungen bereits bei Vertragsabschluss verankert werden. Für Kreditnehmer ergeben sich daraus einige Vorteile:

- mit jeder Extrazahlung, die über die übliche, monatliche Ratenzahlung hinausgeht, verringert sich die Restsumme

- dadurch ist der Kredit deutlich früher abbezahlt

- die monatliche Belastung endet ebenfalls frühzeitig

Staatliche Förderungen nutzen – diese Angebote existieren

Können heute bei der Baufinanzierung noch staatliche Mittel genutzt werden? Immerhin ist es so, dass die Eigenheimzulage abgeschafft wurde und Immobilienkäufe und Neubauten steuerlich nicht mehr absetzbar sind. Jedoch sollten sich an einem Baukredit Interessierte bei ihrer Bank über staatlich geförderte Kredite informieren. So können sie von günstigen Darlehen profitieren, mit denen der Staat den Kauf, Bau und die Modernisierung von Wohneigentum fördert.

Können heute bei der Baufinanzierung noch staatliche Mittel genutzt werden? Immerhin ist es so, dass die Eigenheimzulage abgeschafft wurde und Immobilienkäufe und Neubauten steuerlich nicht mehr absetzbar sind. Jedoch sollten sich an einem Baukredit Interessierte bei ihrer Bank über staatlich geförderte Kredite informieren. So können sie von günstigen Darlehen profitieren, mit denen der Staat den Kauf, Bau und die Modernisierung von Wohneigentum fördert.

Diese Darlehen werden von einigen Instituten vergeben, das bekannteste sollte dabei die Kreditanstalt für Wiederaufbau (kurz: KfW) sein. Diese vermittelt günstige Kredite nicht nur an Selbstständige oder Studenten. Auch Bauherren können von der Förderung profitieren, falls diese durch das Kreditinstitut unterstützt wird. Ein Vergleich lohnt sich bei der Baufinanzierung daher auch unter diesem Gesichtspunkt.

Die KfW arbeitet deutschlandweit zwar mit einer Vielzahl von Sparkassen, Banken und anderen Finanzierungspartnern zusammen – jedoch längst nicht mit allen. Auch besteht für die Banken keine Pflicht, ein KfW Darlehen zu vermitteln. Kreditnehmer benötigen allerdings ein sogenanntes „durchleitendes Kreditinstitut“, wenn sie von einem Zuschuss zur Immobilienfinanzierung profitieren möchten. Eine direkte Beantragung dieses Förderprogramms bei der KfW ist hingegen nicht möglich.

Die Möglichkeit zu besonders günstigen Krediten haben übrigens alle, die eine energetische Sanierung der Immobilie vornehmen oder das Haus bereits beim Bau energie- und umweltbewusst gestalten. Über die KfW-Effizienzhaus-Standards wird der Tilgungszuschuss errechnet. Dieser richtet sich nach der Energieeinsparverordnung 2009 (EnEV2009).

Weiter zu Dr. Klein: www.drklein.deInvestitionen bergen das Risiko von VerlustenFazit: Baufinanzierung Vergleich bietet zahlreiche Vorteile

Bis hierhin wurde dargelegt, warum ein Baufinanzierung Vergleich für alle sinnvoll ist, die sich für den Kauf oder den Bau einer Immobilie interessieren. Sämtliche Argumente werden in diesem abschließenden Fazit nochmals zusammengefasst. So wurde zunächst aufgezeigt, warum ein Online-Vergleich der Angebote gegenüber dem persönlichen Beratungsgespräch bei der Hausbank vorziehen ist. Der Zeitaufwand ist bei gleichzeitig deutlich größerer Auswahl erheblich geringer. Für einen ersten Vergleich der Anbieter müssen anfangs nur Angaben zu Nettodarlehensbetrag, Sollzinsbindung, Tilgungssatz, Immobilienwert, Sondertilgung. Detaillierte Angaben werden erst verlangt, wenn auch tatsächlich ein Angebot von der Bank eingeholt wird.

Bis hierhin wurde dargelegt, warum ein Baufinanzierung Vergleich für alle sinnvoll ist, die sich für den Kauf oder den Bau einer Immobilie interessieren. Sämtliche Argumente werden in diesem abschließenden Fazit nochmals zusammengefasst. So wurde zunächst aufgezeigt, warum ein Online-Vergleich der Angebote gegenüber dem persönlichen Beratungsgespräch bei der Hausbank vorziehen ist. Der Zeitaufwand ist bei gleichzeitig deutlich größerer Auswahl erheblich geringer. Für einen ersten Vergleich der Anbieter müssen anfangs nur Angaben zu Nettodarlehensbetrag, Sollzinsbindung, Tilgungssatz, Immobilienwert, Sondertilgung. Detaillierte Angaben werden erst verlangt, wenn auch tatsächlich ein Angebot von der Bank eingeholt wird.

Weiterhin wurden die Vorteile eine Umschuldung nach Ablauf der Sollzinsbindung dargelegt. Auch in diesem Fall kann es sich für den Anbieter lohnen, einige Monate vor dem Ablauf einen Vergleich durchzuführen und anschließend von günstigeren Konditionen zu profitieren. Gezeigt wurde aber auch, wann sich eine Umschuldung von Kreditnehmer nicht lohnt. Ein weiteres großes Thema ist das Eigenkapital. Experten empfehlen, zwischen 20 und 30 Prozent der Immobilienfinanzierung durch Eigenkapital zu decken. Weiterhin müssen auch die Kaufnebenkosten durch Eigenkapital bezahlt werden, da das Baudarlehen in der Regel zweckgebunden ist. Aufgezeigt wurde ebenfalls, welche Mittel als Eigenleistung von den Banken akzeptiert werden.

Weiterhin sind auch Baufinanzierungen ohne Eigenkapital notwendig. Von staatlicher Seite können Sie Unterstützung über Zuschüsse der KfW-Bank erhalten. Es zeigt sich, dass ein Vergleich der Angebote aus vielerlei Gründen sinnvoll ist. Ohne diesen bezahlen Verbraucher später wahrscheinlich mehr für ihren Kredit als unbedingt notwendig. Ein Baufinanzierung Vergleich ermöglicht hingegen Kredite zu besten Konditionen.