Bei Exporo können Privatanleger in über 400 Immobilienprojekte investieren – und damit in ein bislang für diese Zielgruppe kaum erschlossenes Segment des grauen Kapitalmarktes. Die Investments sind mit besonderen Risiken verbunden. Die Risiken sind bei jedem Projekt unterschiedlich und hängen insbesondere von den vereinbarten Sicherheiten ab. Wir haben einen Blick in die Verkaufsprospekte geworfen und die Sicherheiten und Risiken bei Exporo Investments analysiert. Dieser Beitrag erklärt, welche Risiken mit der Mezzanine-Finanzierung (Mischform von Fremd- und Eigenkapital) im Speziellen und mit Immobilieninvestments im Allgemeinen verbunden sind, welche Risikoklassen es im internen Exporo Rating gibt, welche Verlustszenarien zu erwarten sind und wie sich Risiken durch geeignete Diversifikation minimieren lassen. Eignen sich die Investments wirklich für Privatanleger?

- Die Exporo Risiken reichen bei jedem Projekt bis hin zum Totalverlust (100 Prozent Ausfall)

- Die Risiken werden mit einem internen Rating gemessen

- Die Risiken hängen stark von den vereinbarten Sicherheiten ab

- Sicherheiten können zum Beispiel eine Grundschuld oder Patronatserklärung in sein

Exporo Risiken von Immobilieninvestments

Jedes Investment ist mit Risiken verbunden – auch und gerade im Immobilienbereich. Eine Immobilie kann an Wert verlieren oder weniger Erträge erzielen, als man zunächst erwartet hat. Ein Beispiel: Ein Neubauprojekt sieht vor, dass die Wohnungen nach Fertigstellung am Markt verkauft werden. Es findet jedoch weniger Käufer als erwartet, sodass der vollständige Verkauf erstens sehr viel länger dauert als geplant und zweitens zu einem niedrigeren als in der Kalkulation angesetzten durchschnittlichen Preis erfolgt. Dadurch fallen die Erträge geringer aus und decken im schlimmsten Fall nicht die angefallenen Baukosten.

Jedes Investment ist mit Risiken verbunden – auch und gerade im Immobilienbereich. Eine Immobilie kann an Wert verlieren oder weniger Erträge erzielen, als man zunächst erwartet hat. Ein Beispiel: Ein Neubauprojekt sieht vor, dass die Wohnungen nach Fertigstellung am Markt verkauft werden. Es findet jedoch weniger Käufer als erwartet, sodass der vollständige Verkauf erstens sehr viel länger dauert als geplant und zweitens zu einem niedrigeren als in der Kalkulation angesetzten durchschnittlichen Preis erfolgt. Dadurch fallen die Erträge geringer aus und decken im schlimmsten Fall nicht die angefallenen Baukosten.

- Risiko: Wohnungen werden mangels Nachfrage nicht oder zu billig verkauft

- Risiko: Bestandsobjekte verlieren durch neue Umstände an Wert

- Bei Exporo investiert man in Mezzanine-Kapital

- Dies ist mit einem besonderen Risiko verbunden

- Im Gegenzug winkt eine attraktive Rendite

Anleger sollten sich mit dem Konzept der Mezzanine-Finanzierung vertraut machen. Diese kommen auf der Plattform hauptsächlich zum Einsatz. Projektentwickler können über Exporo Risiken an Privatanleger übergeben und diesen dafür eine Rendite in Aussicht stellen. Die Risiken sind jedoch überproportional groß. Bei den wenigsten Immobilienprojekten fallen Verluste im Bereich von 50 oder 100 Prozent an. Typisch sind Verluste von 10, 20 oder 30 Prozent. Durch die Stellung als nachrangige Gläubiger sind Anleger jedoch bei Verlusten überproportional betroffen. Wird ein Projekt liquidiert, wird man zunächst alle vorrangigen Gläubiger bedienen. Regelmäßig reicht die Insolvenzmasse dann nicht mehr aus, um die Forderungen der nachrangigen Gläubiger ganz oder teilweise zu bedienen. Dann drohen große Ausfälle bis hin zum Totalverlust von 100 Prozent des Investments.

Im Gegenzug stellt man sehr viel höhere Renditen in Aussicht, als sich zumeist mit Festgeld oder deutschen Staatsanleihen erzielen lässt. Während die Renditen dieser Investments im besten Fall die Inflationsrate ausgleichen, sind bei Exporo jährliche Renditen im Bereich von 3-8 Prozent aufgerufen. Das hohe Risiko ist der Preis für diese Renditechancen.

Exporo Risiken: Die Risikoklassen

Am Anleihemarkt werden Bonitäten von Schuldnern durch Ratingagenturen bewertet. Die Ratings sind maßgeblich für die Konditionen, zu denen Schuldner am Kapitalmarkt Geld erhalten. Ratings von Ratingagenturen werden anhand von Kriterienkatalogen erstellt, die diverse Eigenschaften des Schuldners betreffen. Exporo hat für die Bewertung von Projekten ein eigenes Ratingsystem entwickelt.

Am Anleihemarkt werden Bonitäten von Schuldnern durch Ratingagenturen bewertet. Die Ratings sind maßgeblich für die Konditionen, zu denen Schuldner am Kapitalmarkt Geld erhalten. Ratings von Ratingagenturen werden anhand von Kriterienkatalogen erstellt, die diverse Eigenschaften des Schuldners betreffen. Exporo hat für die Bewertung von Projekten ein eigenes Ratingsystem entwickelt.

- Exporo Rating: Kategorien von A bis F

- Bewertung erfolgt anhand von sechs Kriterien

- Berücksichtigt werden zum Beispiel Standort, Finanzierungsstruktur, Erfahrung des Projektentwicklers und Sicherheiten

- Das Rating kann als Orientierung dienen

- Auch bei Projekten mit bestmöglichem Rating kann es einen Totalverlust mit Exporo geben

- Kein Ratings ist zu 100 Prozent verlässlich

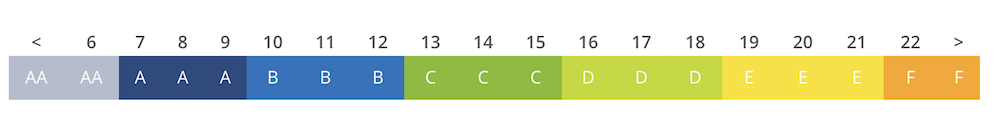

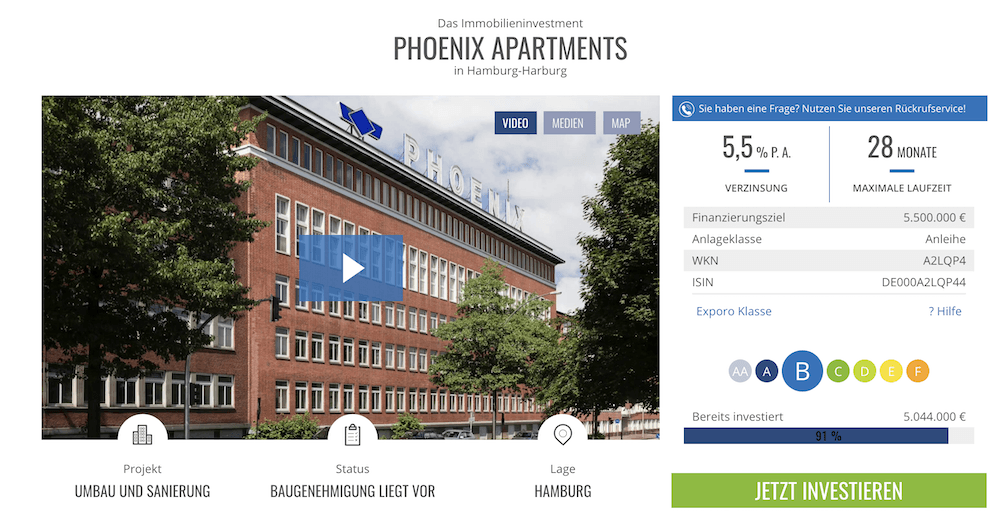

Dieses umfasst sieben Kategorien von AA bis F und insgesamt 19 Stufen, wobei AA die beste und F die schlechteste Kategorie darstellt. Generell sollten Projekte mit einem schlechteren Exporo Risiko Rating eine höhere Rendite in Aussicht stellen als Projekte mit einem guten Rating. Für das Rating werden insgesamt sechs Kategorien mit Punkten bewertet. Abhängig von der einzelnen Bewertung wird eine bestimmte Punktzahl vergeben. Je mehr Punkte am Ende zu Buche stehen, desto schlechter ist das Rating.

Die Kategorien zur Bewertung

Einbezogen wird man in die Bewertung den Standort (betrachtet werden sowohl der Mikro- als auch der Makrostandort), die Kapitalverteilung und die Finanzierungsstruktur, der Vermarktungsstatus (also der Anteil am Objekt, der bereits vermietet oder verkauft ist), die Entwicklungsphase (fast fertig gestellte Projekte sind weniger riskant als Projekte im Frühstadium und zum Teil noch vor der Baugenehmigung), die Erfahrungen des Projektentwicklers (gemessen wird diese am realisierten Projektvolumen in Euro) und die Sicherheiten, über die Investoren verfügen. Eine erstrangige Grundschuld gilt als sehr gute Sicherheit, nachrangige Sicherheiten (die die Regel sind) als weniger gut.

Anleger sollten das Rating als Orientierung verstehen. 100 Prozent sichere Ratings gibt es nicht. Generell ist beim Exporo Rating zu bemerken, dass die Grundgesamtheit für eine Statistik mit sehr hoher Aussagekraft wahrscheinlich zu gering ist. Für eine hohe Aussagekraft müssten in jeder Ratingstufe letztlich zumindest einige hundert abgeschlossene Projekte als Datenbasis dienen.

Jetzt mit EXPORO in Immobilien investieren!Investitionen bergen das Risiko von VerlustenExporo Risiken: Verlustszenarien bei Immobilieninvestments

Welche Szenarien führen bei Immobilienprojekten zu Verlusten? Dies hängt von den Umständen des Projekts und vom jeweiligen Verlauf ab. Zu einem Verlust kommt es aus Sicht der Exporo Anleger, wenn anstelle des ursprünglich geplanten Projektgewinns ein Verlust anfällt und der Projektträger nicht in der Lage ist, die Geldgeber zu bedienen. Dazu kann es zum Beispiel kommen, wenn man Wohnungen zu einem deutlich geringeren Preis verkauft. Dieser Fall kann zum Beispiel eintreten, wenn ein Objekt im Einzugsbereich einer möglicherweise geplanten weiteren Startbahn eines Flughafens liegt und der Bau dieser Startbahn auf politischer Ebene wahrscheinlicher wird. Auch deutlich höher als geplant ausfallede Baukosten können zu einem Verlust führen. Die Baukosten können durch Fehlkalkulation ebenso steigen wie durch die Insolvenz von beauftragten Handwerksfirmen. Hat man an diese Vorauszahlungen geleistet, sind diese wahrscheinlich ganz oder teilweise verloren.

Welche Szenarien führen bei Immobilienprojekten zu Verlusten? Dies hängt von den Umständen des Projekts und vom jeweiligen Verlauf ab. Zu einem Verlust kommt es aus Sicht der Exporo Anleger, wenn anstelle des ursprünglich geplanten Projektgewinns ein Verlust anfällt und der Projektträger nicht in der Lage ist, die Geldgeber zu bedienen. Dazu kann es zum Beispiel kommen, wenn man Wohnungen zu einem deutlich geringeren Preis verkauft. Dieser Fall kann zum Beispiel eintreten, wenn ein Objekt im Einzugsbereich einer möglicherweise geplanten weiteren Startbahn eines Flughafens liegt und der Bau dieser Startbahn auf politischer Ebene wahrscheinlicher wird. Auch deutlich höher als geplant ausfallede Baukosten können zu einem Verlust führen. Die Baukosten können durch Fehlkalkulation ebenso steigen wie durch die Insolvenz von beauftragten Handwerksfirmen. Hat man an diese Vorauszahlungen geleistet, sind diese wahrscheinlich ganz oder teilweise verloren.

- Verlustszenario: Zusätzliche Flughafen Landebahn wird realisiert, Bestandsobjekte verlieren an Wert bzw. neu gebaute Wohnungen lassen sich nicht verkaufen

- Baukosten fallen durch Fehlkalkulation höher aus

- Beauftragte Handwerksfirmen werden insolvent, geleistete Einzahlungen fallen aus

- Änderungen am Standort führen zu Wertverlusten

Während die vorgenannten Verlustszenarien vor allem Neubauprojekte betreffen, können bei Bestandsprojekten andere Szenarien zu Verlusten führen. Ein Beispiel: Direkt neben einer Bestandsimmobilie wird nach einer Reform des Flächennutzungsplans Industriebetrieb gebaut, der großen Lärm verursacht. In der Folge ziehen Mieter aus, während potentielle neue Mieter aufgrund der Situation vor Ort kein Interesse am Einzug zeigen. In diesem Fall muss man entweder mit Leerständen oder mit einer deutlich geringeren Miete rechnen. Dies reduziert die Erträge und kann die Kalkulation dadurch zum Einsturz bringen.

Was passiert im Ernstfall mit der eigenen Anlage?

Anleger sollten verstehen, dass das Exporo Risiko nicht mit dem bei einem Kauf einer Immobilie vergleichbar ist. Dies liegt an der speziellen Konstruktion des Mezzanine-Kapitals. Es handelt sich hierbei um eine Mischform von Fremd- und Eigenkapital. Anleger, die in hierin investieren, räumen dem Schuldner einen nachrangigen Kredit ein. Der Rang der Forderung ist von Bedeutung, wenn es zur Insolvenz/Liquidation kommt. Exporo Anleger dürfen erst dann bedient werden, wenn alle vorrangigen Forderungen sämtlicher Gläubiger vollständig erstattet wurden. Dadurch erhöht sich das Risiko von Verlusten bis hin zum Totalverlust erheblich.

Anleger sollten verstehen, dass das Exporo Risiko nicht mit dem bei einem Kauf einer Immobilie vergleichbar ist. Dies liegt an der speziellen Konstruktion des Mezzanine-Kapitals. Es handelt sich hierbei um eine Mischform von Fremd- und Eigenkapital. Anleger, die in hierin investieren, räumen dem Schuldner einen nachrangigen Kredit ein. Der Rang der Forderung ist von Bedeutung, wenn es zur Insolvenz/Liquidation kommt. Exporo Anleger dürfen erst dann bedient werden, wenn alle vorrangigen Forderungen sämtlicher Gläubiger vollständig erstattet wurden. Dadurch erhöht sich das Risiko von Verlusten bis hin zum Totalverlust erheblich.

- Im Insolvenzfall wird man zunächst die vorrangigen Gläubiger berücksichtigen

- Erst danach erhalten nachrangige Gläubiger Geld

- Zuletzt kann der Projektentwickler Gewinne auszahlen

- Das Risiko eines Totalausfalls erhöht sich durch den nachrangigen Charakter deutlich

- Nachschusspflichten gibt es nicht

Anleger sollten zudem berücksichtigen, dass Projektträger möglicherweise selbst als erstrangige Geldgeber am Projekt beteiligt sind. Die Projektträger wissen, dass jede Realisierung mit Risiken verbunden ist und schätzen das Ausmaß möglicher Verluste auf den Wert ein. Immerhin: Es gibt keine Nachschusspflicht. Das Risiko ist damit auf den geleisteten Einsatz beschränkt.

Der Status als Mezzanine-Kapital hat auch außerhalb von Liquidation und Insolvenz Bedeutung. Wurde ein Projekt verkauft, wird man den Verkaufserlös in mehreren Stufen verteilen. Im ersten Schritt wird das Fremdkapital der Bank bedient. Dann im zweiten Schritt erhalten die Exporo Anleger ihr Geld. Im dritten Schritt kann der Projektträger Gewinne vereinnahmen.

Jetzt mit EXPORO in Immobilien investieren!Investitionen bergen das Risiko von VerlustenSicherheiten bei Exporo Investments

Das Exporo Risiko hängt stark mit der Art und dem Umfang der vereinbarten Sicherheiten zusammen. Die Plattform nennt verschiedene Aspekte, die zur Erhöhung der Sicherheit beitragen.

Das Exporo Risiko hängt stark mit der Art und dem Umfang der vereinbarten Sicherheiten zusammen. Die Plattform nennt verschiedene Aspekte, die zur Erhöhung der Sicherheit beitragen.

Bei neuen Projekten gehören dazu die Abwicklung der Zahlung über einen Treuhänder, die Gewinnabtretung und das Eigenkapital des Projektträgers und Sicherheitsmaßnahmen im Zusammenhang mit der Auszahlung an den Projektträger. Dieser erhält das Geld erst, wenn das Grundstück angekauft wurde und der Bauvorbescheid sowie die Finanzierungszusage der Bank vorliegen. Die Plattform nennt als Beitrag zur Sicherheit auch den positiven Trend auf dem Immobilienmarkt. Dieser kann sich jedoch theoretisch jederzeit umkehren bzw. zum Stillstand kommen.

Bei Bestandsgebäuden werden ebenfalls verschiedene Sicherheitsmaßnahmen umgesetzt. Auch hier erfolgt die Abwicklung der Zahlung über einen Treuhänder, Gewinnabtretung und Eigenkapital des Projektträgers dienen als Sicherheit, die Auszahlung erfolgt erst nach Vorlage der verbindlichen Finanzierungszusage der Bank. Es kann eine Grundschuld eingetragen werden.

Welchen Wert die Grundschuld als Sicherheit besitzt, hängt maßgeblich davon ab, ob es sich um eine erstrangige oder eine nachrangige Grundschuld handelt. Für jedes Projekt kann man darüber hinaus weitere Sicherheiten vereinbaren. Dazu zählen zum Beispiel Bürgschaften oder Patronatserklärungen von Dritten. Der Wert solcher Sicherheiten hängt maßgeblich von der Bonität der Bürgen ab.

Wie wirken sich bestimmte Sicherheiten auf das Exporo Rating aus? Liegen eine persönliche Bürgschaft oder eine Patronatserklärungen vor, werden in der Bewertung zwei Punkte abgezogen. Vier Punkte werden für eine erstrangige, zwei Punkte für eine nachrangigen Grundschuld abgezogen. Null Punkte werden vergeben, wenn keine Bürgschaft oder Patronatserklärung abgegeben wird oder es keine Grundschuld gibt. Der Abzug von vier Punkten im Ratingsystem könnte ein Projekt aus der Stufe C in die Stufe AA anheben.

Exporo Risiken reduzieren durch Diversifikation

Wie alle Risiken bei Investments lässt sich auch das Exporo Risiko durch Diversifikation sinnvoll verwalten. Mezzanine-Finanzierung kann ein sinnvoller Bestandteil eines ausgewogenen Portfolios sein, wenn ihr Anteil einen gewissen Wert nicht überschreitet. Anleger sollten deshalb im Sinne des Diversifikationsgebotes zwei Grundregeln einhalten.

Wie alle Risiken bei Investments lässt sich auch das Exporo Risiko durch Diversifikation sinnvoll verwalten. Mezzanine-Finanzierung kann ein sinnvoller Bestandteil eines ausgewogenen Portfolios sein, wenn ihr Anteil einen gewissen Wert nicht überschreitet. Anleger sollten deshalb im Sinne des Diversifikationsgebotes zwei Grundregeln einhalten.

Erstens: Der Anteil des Portfolios, den man in den grauen Kapitalmarkt (dazu gehört das Anlegen bei Exporo) investiert, sollte man nicht mit einen einstelligen Prozentsatz überschreiten. Der Löwenanteil des Portfolios sollte je nach Anlagezielen, Alter etc. in Aktien, Anleihen, klassischen Immobilienanlagen wie offenen Immobilienfonds etc. investiert sein.

Zweitens: Der Teil des Portfolios, den man in das Mezzanine-Kapital investiert, sollte man zusätzlich diversifizieren. Ein Beispiel: Ein Anleger besitzt ein Portfolio im Gesamtwert von 50.000 EUR. 5 Prozent davon soll man bei Exporo investieren – dies entspricht 2500 EUR. Anstatt diesen Betrag in ein einzelnes Projekt zu investieren, werden Kredite an fünf verschiedene Projekte über jeweils 500 EUR vergeben. Dadurch reduziert sich das Risiko eines Totalausfalls erheblich.

Anleger sollten bedenken, dass Investitionen in Immobilienprojekte nicht nur mit systematischen, sondern auch mit unsystematische Risiken verbunden sind. Zu den systematischen Risiken zählt zum Beispiel ein allgemeines Absinken der Preise am Immobilienmarkt. Unsystematische Risiken betreffen zum Beispiel Fehler der Projektleitung wie zum Beispiel Fehlkalkulation, Verlust im Zusammenhang mit der Insolvenz von Handwerksfirmen, Betrug, Unterschlagung und Untreue etc. Unsystematische Risiken minimiert man umso stärker, je breiter man ein Portfolio aufstellt.

Jetzt mit EXPORO in Immobilien investieren!Investitionen bergen das Risiko von VerlustenExporo Risiken Fazit

Wer bei Exporo investiert, geht ein Risiko ein. Man investiert in Mezzanine-Kapital. Diese wird man im Fall einer Liquidation/Insolvenz zuerst bedienen, nachdem man alle vorrangigen Gläubiger zu 100 Prozent ausgezahlt hat. Die Investments bei Exporo stellen damit den Risikokapitalanteil bei Immobilienprojekten dar, da Verluste in diesem Bereich vor allem die letzten 20-40 Prozent der Investitionssumme betreffen.

Wer bei Exporo investiert, geht ein Risiko ein. Man investiert in Mezzanine-Kapital. Diese wird man im Fall einer Liquidation/Insolvenz zuerst bedienen, nachdem man alle vorrangigen Gläubiger zu 100 Prozent ausgezahlt hat. Die Investments bei Exporo stellen damit den Risikokapitalanteil bei Immobilienprojekten dar, da Verluste in diesem Bereich vor allem die letzten 20-40 Prozent der Investitionssumme betreffen.

Anleger sollten sich bewusst sein, dass die Projektentwickler gleichzeitig als erstrangige Gläubiger auftreten könnten und ganz bewusst (und legal und legitim) Risiko auf renditehungrige Anleger abwälzen. Im Gegenzug zu den erheblichen Risiken bieten die Investments attraktive Renditen, die um Größenordnungen höher liegen als bei sicheren Anlagen wie Festgeld oder deutschen Staatsanleihen. Das hohe Risiko ist damit der Preis für die höheren Renditen. Anleger sind gut beraten, nur einen überschaubaren Anteil Ihres Gesamtvermögens in den grauen Kapitalmarkt zu investieren. Dieser Teil sollte in sich zusätzlich diversifiziert sein, um unsystematische Risiken zu minimieren.

Dabei kann das interne Exporo Rating zur Messung des Risikos als Orientierung herangezogen werden. Das Rating berücksichtigt diverse Umstände eines Projekts wie zum Beispiel den Standort, die Erfahrungen des Projektentwicklers und die Finanzierungsstruktur. Befolgt man diese Leitlinien, steht dem Investment über die Plattform nichts im Wege. Dieses Investment muss nicht in einem Schritt erfolgen. Es kann ratsam sein, in mehreren Schritten zu investieren und dabei stets auf Projekte mit günstigem Chance/Risiko Verhältnis zu warten.